こんにちは、Yohです。

みなさん、クリプト楽しんでますか?

取引所での売買で稼いでいる人もいれば、DeFiを活用して稼いでいる人、BGCやエアドロイベントで稼いでいる人もいるでしょう。

ところで、それらの履歴、ちゃんと記録・管理してますか?

クリプト初心者

クリプト初心者いや、取引なんていくらでもするし、そこまで暇じゃないんだけど?

実はそれ、結構マズイです。

今利益が出て喜んでいる人も、最悪、後で大損することになるかもしれません。

ということで、今回はクリプトの取引履歴を管理すべき理由とそのコツを解説します。

- 暗号資産(仮想通貨)の取引履歴を管理すべき理由

- 取引履歴を管理する際のコツとポイント

取引履歴の管理は地味ですが、実は超重要科目です。

暗号資産の損益計算を行いたい場合は、税理士の方も利用しているクリプタクトがオススメ。

【CRYPTACT(クリプタクト)】初心者でも取引情報を入れるだけで簡単に損益計算ができます。

【クリプタクト(無料版)の始め方】

【クリプタクト(お試しプラン)の始め方】

この記事で紹介する損益計算のルールは、国税庁の公式見解に基づいていますが、国税庁が見解を出していないケースも数多くあります。

個別のケースにおける最終的な判断は税理士または税務署にご相談の上、自己責任で行ってください。

クリプトの取引履歴を管理すべき理由

売買タイミングがわからなくなる

理由1つ目が「売買するタイミングがわからなくなる」という点。

暗号資産(仮想通貨)を売買する時、あらかじめ平均取得単価(いくらで買ったのか)を把握しておく必要があります。

なぜならそれを踏まえて、ナンピン買い(下落に応じて買い増しをすることで平均取得単価を下げる行為)や買い控えを判断したり、キャピタルゲイン(値上がり益)を得るための売却を判断したりするからです。

平均取得単価がわからなければ、自分がその時点でとっているリスクを評価できないので、こうした判断ができません。

そして、この平均取得単価を計算するために必要なのが取引履歴。

つまり取引履歴を管理しておかないと、自分の置かれている状況を理解して次の投資行動をとることができないのです。

取引履歴を管理しないのは、地図も持たずに目的地に行こうとするのと同じこと。

損益計算ができない

理由2つ目が「損益計算ができない」という点。

暗号資産(仮想通貨)の取引で得た利益は基本的に雑所得に区分され、税金がかかります。

暗号資産を売却又は使用することにより生ずる利益については、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分され所得税の確定申告が必要となります。

暗号資産等に関する税務上の取扱い及び計算書について(令和5年12月) | 国税庁

この利益は取引履歴から算出されるので、もし取引履歴を管理していなければ、いくら利益が出ているのか(あるいは損しているのか)はもちろん、税金をいくら払わなければならないのかもわかりません。

正しく損益を把握して確定申告を行うためにも、取引履歴は管理しておくことは必須です。

ちゃんと損益を計算しておかないと、最悪の場合、脱税扱いとなって追徴金を支払うことにもなりかねません。

最終的には損益計算ツールを使おう

先ほど損益は取引履歴から算出されると言いましたが、一般に暗号資産(仮想通貨)の損益計算は複雑になりやすいです。

理由としては主に次の3つが挙げられます。

- 単なる売買以外にも様々な取引パターン(マイニング・ステーキング・スワップ…etc. )が存在する。

- クリプトの発展に伴って取引パターンが増えているため、国税庁による把握と見解の提示が追いついていない。

- 新しい銘柄の場合、時価を把握するのが難しい。

したがって、ルールを理解すれば自力でもそれなりの精度で平均取得単価の算出や損益計算はできますが、細かい部分はどうしても正しい計算ができません。

そのため、最終的にはクリプト専用の損益計算ツールを使うことになることが多いです。

このブログでは、オススメの損益計算ツールとして、税理士の人も愛用する「クリプタクト」を紹介しています。

【CRYPTACT(クリプタクト)】概要や登録方法、使い方などは以下の記事で解説しているので、あわせて参考にしてみてください。

逆に言えば、自分で記録をつける際は、状況が正しくわかる程度に作ればOKです。

クリプトの取引履歴を管理するコツ

ここからはクリプトの取引履歴を管理するコツを解説します。

自分にあった範囲でマネしてみてください。

定期的に記録をつける

まずは定期的に取引履歴を記録してみましょう。

ビットコインを定期的に積み立てている程度であれば正直必要ありませんが、「複数の銘柄をスポット買いしている」人や「取引所のレンディング・ステーキングサービスを利用している」人、「DeFiなどのオンチェーン取引をしている」人はやっておいた方がいいです。

目安は3ヶ月に1回。

1Q(四半期)ごとに状況確認するようなイメージ。

実際アノマリー(相場の季節性)も2~3ヶ月程度で移り変わることが多いので、現物投資であればその位の頻度で問題ないはずです。

もし余裕がある場合は、1ヶ月に1回記録すると申し分ないですが、忙しい場合は6ヶ月(半年)に1回でも構いません。

一番マズイのは何もやらずに新年を迎えること。

年明けの確定申告前に慌てることになるので絶対に避けましょう。

取引履歴は1件1件調べる必要はなく、基本的にまとめて入手できます。

取引所の場合は公式サイトのマイページから、オンチェーンの場合は対応するチェーンのエクスプローラーからCSV形式でダウンロードできます。

例えば、Suiの場合ならSuiVisionから取引履歴をダウンロードできます。

損益計算の仕組みをざっくり知る

損益計算の仕組みをざっくり把握しておくことも大切。

ちなみにこれは損益計算ツールを使うかどうかによりません。

例えばクリプタクトでは、低価格帯のプランを使う場合や未対応チェーンのデータを反映させたい場合、オンチェーンの取引履歴は、カスタムファイルを自分で作って取り込ませる必要があります。

損益計算ツールを使う場合でもこうした操作があるため、「どんな取引ではどんな扱いになるのか」は基礎知識として理解しておいたほうがいいでしょう。

取引所しか使わない場合も、仕組みを知ることで、損益計算の内訳を見返したり、履歴の取得が上手くいかないといったトラブルに対応できるようになったりしますよ。

以下に、損益計算時に覚えておきたいポイントを4つ紹介します。

いずれも、2023年時点で国税庁が提示している見解(暗号資産等に関する税務上の取り扱いについて)を参考にした一般論です。

ただし、内容に一部間違いもあるかもしれないので、個別のケースで用いる際は自分でもよく確認の上、必要に応じて税理士や税務署に相談するようにしてください。

- 平均取得単価の計算方法は2通りある

-

平均取得単価(暗号資産の購入価格の平均値)の計算方法は次の2通りがあります。

どちらの方法で計算するかによって損益額が異なる場合があるので、よく確認してから選ぶようにしましょう。

計算方法は銘柄ごとに選ぶ必要があり、選んだ計算方法は「初めてその銘柄を取得した年度の確定申告期日」までに税務署に届け出を出す必要があります。

※届け出がない場合は、自動的に総平均法を選んだ扱いになります。

- ステーキングやレンディング、エアドロなどで得た報酬は課税対象

-

ステーキング・レンディングサービスで暗号資産(仮想通貨)を獲得した場合、それらは利益扱いとして課税対象となり、獲得時点での時価で計算されます。

なお、国税庁はエアドロのケースには言及していませんが、こちらについても同じ扱いになると考えられるようです。

【参考】エアドロップで受け取った仮想通貨にも税金がかかるかも?対象となるケースを解説! | クリプタクト

獲得した時点で利益扱いになることに注意。

- 「売却」したら損益確定

-

暗号資産(仮想通貨)を売却した場合、その時の価格と平均取得単価の差が損益として反映されます。

ここで注意したいのが、損益確定は単に取引所で売却して法定通貨にした場合に限らないという点。

持っている暗号資産と引き換えに何かを買った場合も、同じように損益確定させた(売却した)扱いになります。

NFTの購入は最たる例ですね。

そしてこれは、別銘柄の暗号資産を買う場合にも適用されます。

そう、スワップです。

スワップでは元々持っていた暗号資産について損益確定させた扱いになります。

これは「トークンAをトークンBにスワップ」=「トークンAを売ってトークンBを買った」とみなされることに由来しています。

理解はできるけど、ちょっと拡大解釈し過ぎな気が…

このわかりにくいシステムのせいで、2017年バブルで儲かった人の中には、後から多額の税金を支払うことになった人も多くいたそうです。

- ガス代がすべて経費扱いになるとは限らない

-

オンチェーンで取引する際、取引手数料に相当するガス代がかかります。

しかし、そのすべてが経費扱いにできるとは限りません。

国税庁によれば、必要経費として扱えるのは、譲渡原価(暗号資産を取得した時の価格)を除くと「暗号資産の売却のために直接必要な支出と認められる部分の金額」のみ。

そのため、例えばウォレット間での送金にかかるガス代などは経費にできないということになります。

少なくとも取引に関係ないものは経費にできないと考えた方が良いでしょう。

今回紹介したポイントの2番目と3番目、実は日本のクリプト税制が批判されている大きな要因でもあります。

例えば、ステーキングやレンディング、エアドロで暗号資産を獲得した場合、ポイント2により、その利益に対してまず課税されます。

もし獲得した暗号資産をそのまま売却した場合、今度はポイント3によって、売却益に課税されることになります。

この間にスワップを経由していた場合はさらに課税されてしまいます。

つまり、日本における今の暗号資産税制では、取引に少しバリエーションが加わるだけで、途端に多重課税扱いになってしまうという問題があるわけです。

そりゃあ海外に人も流れるわけだわ…

この部分をなんとかしないと日本でWeb3は普及しないと思います。

取引履歴管理の一例

具体的にどんな感じで記録をつけたらいいの?

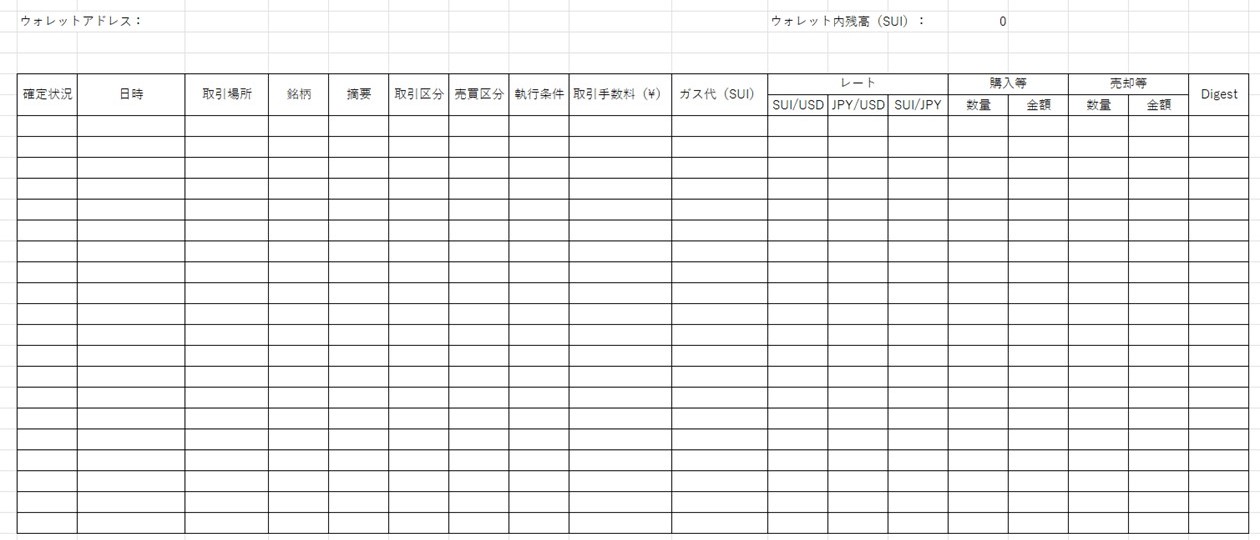

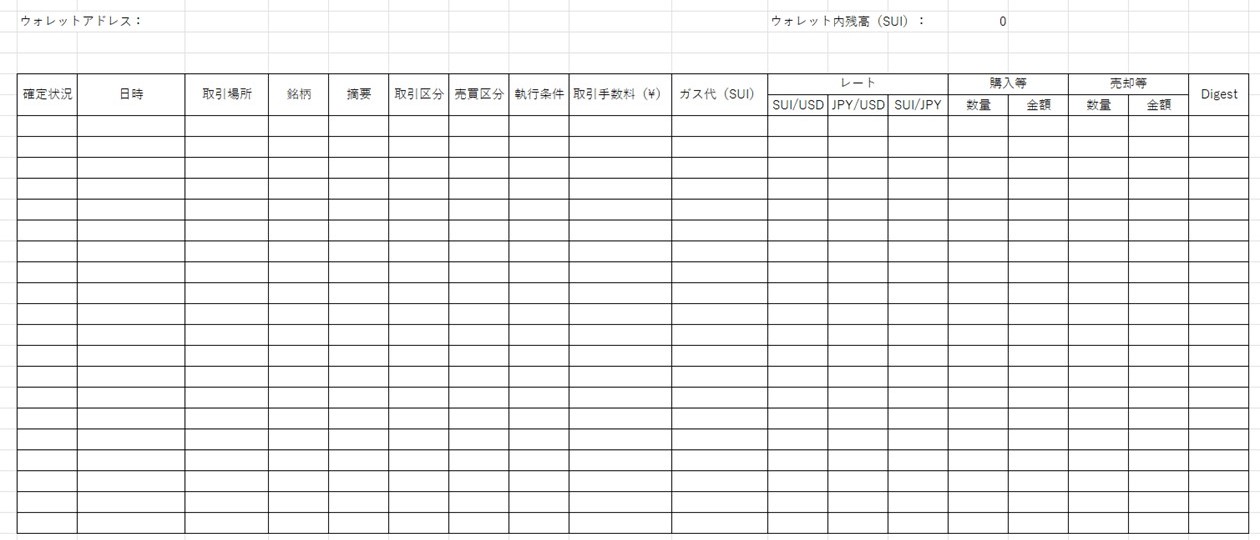

最後に、どんな感じで取引履歴の記録をつけるか、僕の例を簡単に紹介したいと思います。

僕の場合は、最後にクリプタクトに投げちゃうので、暫定版という形でExcel(1銘柄につき1ファイル)に履歴をまとめています。

よかったら参考にしてみてください。

取引所・ウォレットごとにタブを作る

まずは取引所・ウォレットごとに履歴をまとめたいので、これらの数だけタブを作ります。

それぞれ区別できるような名前をつけましょう。

僕の場合は、

- 取引所 → 取引所名

- ウォレット → アプリ名_デバイスの種類(PC, スマホ)_ログイン形式(zkLogin, パスフレーズ)

みたいな感じで名付けてます。

シート内に必要項目を設ける

タブを作ったら、必要項目を並べた表を作ります。

最低でも以下の項目があれば管理しやすいはずです。

- 取引日時

- 取引場所

- 銘柄(スワップ等で他銘柄が絡む時用)

- 摘要(取引目的)

- 取引区分(購入、売却、送金、ステーキング・エアドロ、… etc. )

- 売買区分(買い、売り、獲得、消費)

- 取引所での手数料(\表記)

- ガス代(銘柄表記)

- レート(BTCなら、BTC/USD、JPY/USD、BTC/JPYの3つを用意しておくと時価も計算しやすい)

- 購入に区分される数量・金額

- 売却に区分される数量・金額

- トランザクションID

表の外には、別途「ウォレットアドレス」や「口座(ウォレット)内残高」を記録する場所を作っておくといいでしょう。

記録する

タブごとに記録します。

記録する際は、各取引がどの取引に該当するのか(買いなのか売りなのか)確認しながら進めます。

統合する

各タブでの記録がまとまったら、統合用の新規タブ(表の形式は同じもの)を用意して、そこに履歴をすべてコピペします。

Excelの機能を使うことで、取引日時順に並べ替えできるので、あとはここから平均取得単価の算出や収支、損益額を計算します。

各種計算方法がわからない場合は、国税庁のサイトに雛形があるので、それを参考にしてみてください。

まとめ

- クリプトの取引履歴を管理することで、自分の状況を踏まえた売買戦略を立てたり、損益計算を適切に行えたりできる。

- 損益計算は煩雑になりやすいので、自己管理は状況がわかる程度にとどめ、最後は「クリプタクト」といった損益計算ツールに任せるのがオススメ。

- 取引履歴の記録は3ヶ月に1回程度行うのがベスト(半年に1回でもOK)。

- 損益計算のルールはある程度知っておいた方が便利。

自分で履歴データをまとめたとしても、大抵完璧ではないので、最後には損益計算ツールにすべて投げることになるでしょう。

しかし取引履歴の管理やっておけば、ツールを使う際にもかなり楽ができます。

また、1年の途中でも平均取得単価や損益などのおよその状況が確認でき、その後の戦略も立てやすくなるというメリットもあります。

少し面倒な作業かとは思いますが、毎日やる必要はないので、ぜひ折を見てやってみてください💪

【クリプタクトへの登録はこちらから↓】

【CRYPTACT(クリプタクト)】【クリプタクトの使い方解説はこちらから↓】

参考文献

【書籍】

- 泉絢也, 藤本剛平『事例でわかる!NFT・暗号資産の税務』 | 中央経済社 (2022)

【サイト】